5月5日,一年一度的全球投资者盛会——伯克希尔·哈撒韦年度股东大会在美国内布拉斯加州奥马哈市举行;作为价值投资的践行者和倡导者,高溪资产合伙人、执行董事陈继豪随《红周刊》巴菲特股东大会特别报道组一同前往。陈继豪是A股市场最早的一批投资者,在他20多年的投资生涯中见证了A股市场的风雨变迁。

在启程前往奥马哈之前,陈继豪在位于北京建国门的办公室接受了《红周刊》记者的专访。在交流过程中,陈继豪不仅回忆起当年初入资本市场的情形,更回顾了3·27国债事件中其遭受的惨痛经历;在遭遇挫折之后,他在投资理念上出现了决然转变。

陈继豪对《红周刊》记者表示,四川长虹和三一重工的成功实践完全改变了他原本追涨杀跌的投资理念,并逐渐皈依成为价值投资的门徒。但即便如此,在他看来,价值投资“知不易,行更难”,在目前的A股市场上,价值投资注定只是“非主流”。

高抛低吸,头破血流

《红周刊》:您算是A股市场最早的一批投资者,当时为何选择要进入到股票市场当中?最初的投资理念是什么?

陈继豪:所有投资者在进入股票市场的时候都抱有改善生活的目的,我最初也有着同样的想法。当年,我在北京住40多平米的小房子,工资一个月只有70元。80年代末,身边有很多人靠着贩卖电子表、录像机、小彩电走上了先富之路,但我当时收入有限,不能通过当时的工作致富来改变人生。所以,在90年代国内证券市场的开放初期,我也就下海了,在机会更大的股票市场中尝试打拼。

印象中当时我买入的第一只股票是北旅汽车,每股4元买入,不久就上涨到了12元。严格意义上说,当时的A股市场没有价值投资这一概念。在当时的资本市场中,庄股横行,谁有钱谁就说了算,而对股民来说,只要跟对了庄就能赚到钱。所以,那个时候A股市场都是“消息市”。在这样无序的市场环境中,我就像是坐了过山车一样,虽然通过追涨杀跌赚到了个人在股市中的第一桶金,但其间也是经历几起几落。

《红周刊》:巴菲特在阅读了格雷厄姆的《聪明的投资者》之后,才树立了其价值投资理念。那么,是什么样的契机改变了您之前追涨杀跌的操作方法?

陈继豪:1993年,国债期货交易向公众开放,那个时候炒国债非常流行,大家对保值贴补都有一种预期,积极做多。那个时候,由于3·27国债贴息消息日趋明朗,全国各地国债期货市场出现向上突破行情,当时我就押上了所有的身家做多,杠杆比例是1:100。其实在此之前,我已经在国债期货市场赚到了100万,但现在想来,人的欲望的确是无穷的。

意外的是,由于空方万国证券大量透支交易,让3·27国债期货合约暴跌,导致当天所有的多头全线爆仓。从净赚300万元到最后浮亏400万元,我关掉了手机一晚上没有合眼,但有时候转机就在转瞬中出现——由于万国证券的违规交易,最后8分钟的国债交易被视为违规,成交无效,我也由此经历了死里逃生。事后我就在想,能够在这个市场中活着,就是最重要的。

知不易,行更难

《红周刊》:经历了几番挫折之后,您在后来是怎样一步一步地接触并最终成功践行价值投资的?

陈继豪:我能够坚定地践行价值投资,得益于两只股票,四川长虹就是其中之一。1996年,国内彩电行业正处于高景气周期,四川长虹在那个时候大玩广告营销,并引起了我的关注。当时,四川长虹每股收益是2.36元,股价是每股7元左右。按照上述数据测算,四川长虹当时的市盈率只有3倍。也就是说,买入四川长虹两三年就能回本。而且,四川长虹当时的利润增长率非常高,与深发展一同被视为“绩优股”。在优秀基本面的支撑下,四川长虹的股价从每股7元一直上涨到每股60多元。

第二只对我影响比较大的股票是三一重工。三一重工在2004年的时候基本面非常良好,但股价却与基本面出现了较为严重的背离。在公司股价跌到10元的时候,当时三一重工的董事长梁稳根号召公司中高层募资1亿元对三一重工进行增持。增持之后,股价横盘一段时间又继续下跌,一直跌到每股5元。当时针对三一重工为什么在10元钱的价位上动用1亿元增持的质疑,梁稳根说了一句话对我触动非常大:“这个市场上没有一个人比我更了解三一重工。”其言外之意,三一重工的价值被严重低估了。我就想,在三一重工跌到5元的时候买入,还能有什么风险呢?结果在随后的两年内,三一重工从每股5元上涨到70多元。这就是巴菲特所说的——用五毛钱买一块钱的东西。

《红周刊》:那么,个人投资者能否通过践行价值投资实现投资的成功?

陈继豪:价值投资需要“蛰伏”的时间很长,不是所有的股票都可以像上述四川长虹和三一重工一样,买入即涨,在持有的过程中,我们有可能会经历重仓股长期不涨,甚至越跌越猛。在这个漫长的等待过程中,有很多人经不起各种诱惑,最终斩仓出局。据我了解的情况,不少个人投资者在进入股市之后总是主观地认为自己能够长期战胜市场。而且,很多时候,他们往往一开始的确小有盈利,这个时候他们开始倾向于认为从这个市场中获利其实并不复杂,从而高估了自己的能力。

巴菲特建议普通投资者长期投资指数基金,但现在真正持有指数基金的投资者并不多。我接触过很多投资者,他们每天除了画图表、猜涨跌、频繁买卖股票,似乎没有其他的兴趣和爱好。因此,在目前的A股市场,价值投资理念注定只是“非主流”。

《红周刊》:践行价值投资理念,最困难的是什么?

陈继豪:知不易,行更难。以四川长虹为例,随着公司股价的不断上涨,这只绩优股到最后竟然完全演变成了投机工具。那个时候流行一句话——什么时候买入四川长虹都是正确的;什么时候卖出四川长虹都是错误的。这句话就是在四川长虹达到股价最高点时所说的。甚至还有人说要把四川长虹这只股票传给子孙后代,现在看来这种想法就显得更为可笑了。其实,价值投资并不意味着长期持有。巴菲特在1969年解散了合伙人公司,只因为当时资本市场的估值已经非常高了。

从大基建中寻找确定性机会

《红周刊》:我们都知道,一直以来您对贵州茅台都情有独钟。除了贵州茅台,什么样的标的同样具备投资价值?

陈继豪:消费行业是我们目前比较看好的领域。当然,贵州茅台也包含在了消费行业当中,但消费行业穿越周期的属性让它成为“大牛股的摇篮”。而且受益于我国目前老龄化的人口结构特征,医药行业以及保险行业同样具有长期的投资逻辑。

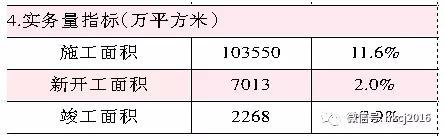

除上述几个行业之外,我们对基建行业较为关注,其中尤为看好中国建筑。4月份,中国建筑披露了《2018年1-3月经营情况简报》,不管是从订单数据还是具体业务情况来看,中国建筑的增长都是非常强劲的。而且根据中国建筑的年报数据,2017年建筑业务新签合同额共计22216亿元,比上年同期增长19.4%。庞大的订单量为中国建筑未来的业绩增长奠定基础。

值得注意的是,中国建筑目前的市盈率为7.3倍,市净率仅1倍,这种估值水平甚至与银行股不相上下。但相较于银行业,中国建筑的业绩增长潜力却要高得多。(详见附表)

《红周刊》:前段时间,中兴通讯被制裁广受市场关注,这背后透露出我国的芯片技术与发达国家相比尚有差距。但即便如此,很多国产芯片概念股不跌反涨。在您看来,投资目前的国产芯片概念股是否符合价值投资理念?

陈继豪:芯片制造业是一个商业模式非常困难的产业,需要大量的重资产投入做生产线,研发投入也非常巨大,但芯片产品的更新换代频率却非常快,带来效益的期限也非常短暂。所以从投资的角度来说,芯片制造产业的商业模式并没有很多想象的那么好。而且,以CPU生产商英特尔和GPU生产商英伟达为代表的几家寡头企业,它们的起点永远比其他竞争对手要高,花费同样的资金去生产,寡头企业的研发水平和技术沉淀永远走在前面,其他竞争对手的芯片刚生产出来,英特尔和英伟达的芯片说不定又领先了一代甚至更多。虽然这段时间,市场对于“中国芯”的关注比较多,但是和发达国家相比,我们国家现在以芯片制造为代表的基础硬件水平的确有很大的差距。

要想投资国产芯片行业,目前我们能做的只有等待,等到国产芯片企业的竞争优势真正确立起来的时候,再投资也不晚。而且,和传统产业相比,新兴产业估值并不便宜。如果无法精确计算一家新兴产业公司究竟值五毛钱还是一块钱,又如何用五毛钱买一块钱的东西呢?