(作者:陈继豪 先生 文章为个人观点不代表公司意见,不构成投资建议)

茅台创新高了,云南白药创新高了,五粮液创新高了......这些创新高的股票让所有人瞠目结舌。要

知道,上证指数才3100点,距离2008年的6100点折损了一半,腰斩的个股不计其数。这反映出在弱势的环

境下,有价值的股票会脱颖而出。人们把目光重新聚焦在他们身上。价值投资如今又被广泛关注。

有人说中国股市是政策市、消息市、投机市。因此,很多人认为中国股市不适合价值投资。

我认为,要把这个问题彻底说清楚,就是要弄明白:中国股市有没有价值投资者眼中的机会?或者说,

中国股市有没有优秀的企业,这些企业有没有出现过低廉的价格? 价值投资到底适不适合中国,前

提首先是要正确理解什么是价值投资。

巴菲特对于价值投资的主张,主要有两个方面:

第一,一只股票是否值得投资,核心判断标准是它的“内含价值”而不是它的“账面价值”。

巴菲特对企业内含价值给出的定义是,“企业未来现金流入的折现值”。帐面价值能够告诉你已经投入

的,内含价值则是预计你能从中所获得的。

巴菲特举例说,假设你花相同的钱供两个小孩读到大学,两个小孩的“帐面价值”——即所花的学

费是一样的,但未来所获得的回报——即“内含价值”,却可能天差地别,从零到所付学费的好几倍。

“所以有相同帐面价值的公司,却有截然不同的内含价值。”

买股票等于购买企业,把握企业的内含价值,是巴菲特价值投资理论的基石。当企业的内含价值

高于其账面价值(被市场低估)时,投资者应该买入。两者的价差越大,投资具有的“安全边际”越

高。

第二,从“烟蒂”投资到“护城河”理论。对于企业价值与市场价格之间价差的投资,常被称

为“烟蒂”投资。巴菲特早年投资像格雷厄姆一样,喜欢在市场上找“烟蒂”,但后来他自称1960年代

后,查理芒格帮他扭转了投资方向:要投资于真正优秀的企业,哪怕它在市场上的价格并不符合格雷厄

姆的买入标准。宁愿以“合理的价格买入好的企业”,不能以“低估的价格买入差的企业(正如他说自

己当年购买身处纺织业的伯克希尔其实是一个错误)”。如果价值投资者眼中的机会确实存在,确实有

过好企业,确实有过好价格,那就说明中国股市适合价值投资。至少,中国股市有适合价值投资的地方!

回顾历史,中国的改革开放和经济建设还是取得了举世瞩目的巨大成就,股市还是涌现了不少象万

科、云南白药、茅台、东阿阿胶、招商银行、中国平安、五粮液等这样的好企业。这些好企业由于各种原

因,也频频出现过非常低廉的价格。不要说股市初期,深发展等股票卖的比白菜还便宜,就是在股市已经

大发展的后来,也有很多价值投资者梦寐以求的机会。

贵州茅台股价6月8日再创新高

一个典型的案例,2003年,贵州茅台在股价21元的时候,当年的市盈率只有11倍不到,这对于一个有

强大护城河,强大品牌,并且年均利润增长超过百分之三十五的优秀企业来说,是个令人无比心动的好价

格。可是能有多少人买呢?又有多少人能坚持持有呢?

而事实上茅台这16年给价值投资者带来了巨大回报。光分红就达到430亿。是上市募集资金的20倍。

就是现在的450元,其动态市盈率也只有23倍。而且这种增长势头还在持续。这样优秀的企业完全符合价

值投资的理念。

彼得·林奇说:“最终决定一只股票的命运的还是收益。人们可能会把赌注押在股票短期波动上,但

从长期来看公司收益的波动最终决定了股价的波动。当然你会发现有时也有例外发生,但是如果你仔细观

察自己持有股票的走势图,你就会发现股价和收益是高度一致的”。

对于优秀的企业,优秀的业绩以及成长空间是价值投资者所追求的。他们愿意为此买入并长期持

有。格雷厄姆说得最精辟:“短期而言,股票市场是一台投票机——反映了一个只需要金钱却不考虑智商

高低和情绪稳定性好坏的选票登记比赛的结果,但是长期而言,股票市场却是一台称重机。”

巴菲特用一生的投资实践证明:“市场可能会在一段时期内忽视公司的成功,但最终一定会用股价加

以肯定。

这就说明市场的波动是受各种因素的影响,但对于优秀的企业,纵使短期看不到所期望的股价表现,

但长期看他是不会叫你失望的。

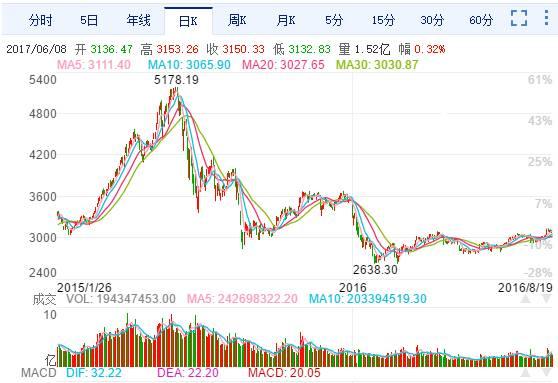

我们的市场经历了2015年的大起大落之后,哀鸿遍野,对过度投机者造成重大打击。虽然目前处于

震荡市,但是很多股票都创出2638点的低点。而以蓝筹股为主的上证50指数却屡创新高。

这说明在市场不确定性因素占优的条件下,成熟投资者更加注重股票的安全性和业绩的确定

性。比如保险,金融,大消费升级等品种都是价值投资者避险的选择。而他们评判的标准就是这些公司

有业绩支撑,拿着放心。

我认为这些公司的业绩增长是可预见的。巴菲特特别强调投资之前一定要预测公司未来5年的盈利。

而能够有把握地大致准确预测出未来长达5年盈利的公司,必然具有相当稳定的业务增长。

2015年以来上证指数日K线

我们注意到,超级大牛股有一个共同的特点,都是消费股,和人的嘴有关。这也说明消费领域如

果你有强大的品牌,无敌的产品,难以仿制的壁垒,和自主定价权,就会产生大牛股。

彼得•林奇说:“事实上很多十倍股都来自于大家非常熟悉的公司。”十年十倍股不是远在天边,

而是近在身边。美国如此,中国呢?所以只要有独具慧眼的能力去发现这样的好公司,在价格低谷

的时候买进去,长期持有他,十年十倍的目标不是不能达到的。

人生苦短,只争朝夕。说长期投资的人很多,做长期投资的人极少。大谈巴菲特的人很多,模仿

巴菲特去做的人很少。原因很简单,长期投资需要的时间太长了,见到效果太慢了。人们都习惯于赚

快钱,投机。希望一夜暴富。可是,正如彼得•林奇所说:投资就像减肥,最重要的不是决心而是毅

力。减肥最有效又最健康的方法就是少吃多动,管住嘴,放开腿。但这需要坚持很长时间,所以很少

人这样做,而是选择最不健康但最快见效,但又最快失效的方法:吃减肥药。

中国股市历史很短,只有28年,而我们的股市是新兴市场,很多不规范的地方,投机气氛过重,

概念满天飞,追涨杀跌,忽略了公司本身的价值取向。所以我们股市现在需要价值投资,很难想象

没有了价值投资的市场和赌场有何区别?

其实,说价值投资理论和它的基本原则放之四海而皆准,是因为它的理念和策略本身科学而有效,

历史证明它在各种投资流派中是最好的投资方法,但这并不等于,它在任何时间段上都有用武之地。任

何一个国度和地区,只要股市处在泡沫阶段,都不适合价值投资。

因为没有安全空间可以寻觅。反之,只要任何一个市场在犯下错误,低估了优秀企业的价值,就都

有适合价值投资的余地。因此选择好的公司固然重要,但买入的时点也同样重要。巴菲特买可口可乐股

票等了7年,就是寻找他认为的最合适的买点,但这种耐心一般人做不到。

我们做价值投资必须关注公司是否符合价值投资的标准, 这个标准包括:具有核心竞争力,优秀

的管理层,业务数十年如一日可持续,现金流良好等。它们的共同特征是,具有“护城河”,建立起

可以将竞争对手拒之门外“固若金汤的城堡”。就像贵州茅台,它的生产线相当于印钞机,持续产生现金

与利润,竞争对手难以撼动的产品品质与品牌商誉。所以,我们股市还有不少这样的优秀公司。拉长时间

周期看,一定会产生很多世界级的伟大公司。

我认为价值投资是否适合中国,还有两点需要特别注意。

就是巴菲特的投资生涯超过了60年,而中国股市成立到现在才28年。巴菲特在他的投资

生涯中,用让人瞠目结舌的收益,证明了价值投资的理论的成功。那些认为价值投资不适合中国

的人,是否应该等到A股满60周岁的时候再下断言?中国股市毕竟只有短短的28年历史,而这28年

里已经产生出象云南白药,贵州茅台。五粮液。招商银行等几十倍,上百倍的大牛股,给价值投资

者创造了丰厚的回报。再过几十年呢?难道不会创造上千倍的回报吗?

巴菲特有句名言叫“时间是优秀企业的朋友,是劣质企业的敌人”。长期持有了优秀企业,

伴随她一起成长。这是成熟投资者的一个不二选择。

我们的股市目前有3000多家上市公司,像贵州茅台、云南白药这样的优秀企业还能有多少呢?

对于大多数企业长期持有不一定成功,失败的概率很大。这恰恰反映了市场对价值投资的误区。

因为,价值投资寻找的正是那些为数不多的少数“看的清楚”的企业。另外,巴菲特穷其一生所

能找到的值得长期重仓持有的优秀企业也没有超过10只,我们为什么非得要求在中国遍地都是优秀的

企业呢?价值投资不是要买遍所有的好企业,重要的是对某些容易理解的优秀企业是否具备了穿透力

和足够的理解力。

优秀的企业可以用时间来化解一切二级市场风险,只要不是买得特别高。不过,做价值投资要尽

可能考虑到安全边际,这是巴菲特从格雷厄姆那里学来的重要思想,到现在一直坚持使用并受用良多。

所以说,如果站在多维度考虑价值投资,其内涵是非常丰富的。价值投资不是大家想象的大象的

某个腿,也不是某个耳朵或者身体,而是一个非常完备的分析系统。

我们在选择企业进行投资的时候,需要站在一个更高的高度去审视。就像一个朋友问我,如果再

持有茅台、白药、格力等公司10年是否还能取得超额回报呢?那样的话,我们所需思考的就不是它现

在的股价表现,而是穿越时空到未来,然后去考察决定那个时代的一些指标和经济特征,才可以得出

能否再持有10年的结论,但是优秀的企业生命力是很长的。只要它的向上的趋势不转变,就可以长

期持有。价值投资的持股期限是——永远。

我认为真正学习巴菲特做价值投资,做长期投资的人是没有对手的,这是最大的幸福,也是最大

的悲哀,因为注定你非常孤独。但往往成功属于极少数人。也是有信仰和意志异常坚定的人。

今天探讨价值投资就是想让更多的人去反思自己的投资策略,去梳理投资股市的脉络,找到和发

现伟大的公司。勇敢的去买入并持有,不必受短期市场波动的影响。多去研究企业的未来,你一定能

成为股市的大赢家。

价值投资的盛宴,你可以迟到,但绝不能缺席。