本文来自华尔街见闻,作者孙建楠。

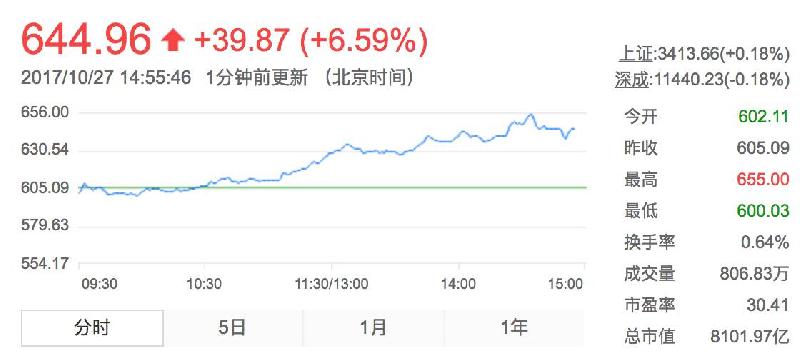

10月25日晚,贵州茅台发布靓丽的三季报,前三季度营收和净利润都增长了60%。10月26日,贵州茅台开盘大涨,股价一举突破600元大关。27日,盘中股价更是创出655元新高。

更为震撼的是,茅台总市值已突破8100亿元,一举超过中国石化。

近日,华尔街见闻独家对话了北京高溪资产合伙人陈继豪,探究茅台股价爆发背后的逻辑。

我们约在了他位于北京建国门的办公室会面。笔者一进屋,就看到了他屋内书柜中摆着多种年份的茅台。

刚一落座,陈继豪兴奋地讲起,几天前在北京一场小型“茅粉”聚会上举行了一场拍卖,由他本人和另外两位“茅粉”领头人——董宝珍、歌德盈香老总(全国最大老酒收藏机构)首次签名的三瓶茅台酒,共拍出了35800元,创下了小纪录。

很多投资者都在迟疑,茅台如此高的价格会否有泡沫?

陈继豪认为,“要用长周期的格局思考茅台的走势,不能认为每股五六百元了,就一定存在泡沫。世界上任何伟大公司的涨幅都是几百倍上万倍,茅台自上市才长了一百倍,茅台的复利效应和红利期还没有出现。”

茅台股价高估了吗?

陈继豪出生于北京知识分子家庭,1988年大学毕业后被分配到北京东郊粮库,1992年入市,两年后一次偶然的机会他进入了北京商品期货交易所,成为中国资本市场第一代操盘手,之后转战到投资公司、公募基金等机构,见证了90年代中国资本市场“群雄逐鹿”的最疯狂年代。

陈继豪选择茅台做价值投资有多重原因。据介绍,他的父亲是新中国建立后评八大名酒的委员之一,耳濡目染下陈继豪很早就对茅台有深厚感情。

他指出,价值投资者买茅台股票,一定是看重它的未来,“既然发现了一家伟大的企业,就是要从头拿到尾,要掌握投资标的的成长性和确定性。”

按照巴菲特的理念,这相当于你用五毛钱的价格去买价值一块钱的东西。

2001年,贵州茅台登陆A股市场,但当时茅台业绩一度并不太好,且赶上大盘熊市,茅台并未引起市场太多关注。

2008年牛市时,茅台股价一度涨到267元。牛市结束后,大盘从6124一度跌到1600点,茅台也出现很大回落,特别2012年先后经历了塑化剂风波、中央八项规定等利空,茅台股价遭遇了前所未有的利空。

陈继豪指出,2012年至2016年上半年,茅台处于转型阵痛期,股价经历大幅震荡。

随着2016年现货市场启动,茅台股价在这一年涨幅超过60%,从年初的200元涨到300多元。

今年以来,茅台股价更是屡创新高,甚至受到了一些质疑。他认为,回看2008年A股6124点时,茅台股价高点是267元/股,按当时每股收益来算的话,PE接近120倍。但当时茅台产能仅有几千吨,业绩也并不靓丽,茅台超出了原有的估值标准。

“但现在茅台股价远高于当年的267元,但动态PE降到25倍左右,说明茅台这九年的业绩增长迅猛,这是茅台公司成长性的表现,也是茅台屡创新高的内在逻辑。”

我于是问他,从长周期看,茅台近期上涨是否可理解为价值修复的过程?

“确实,茅台前几年被低估了,现在已进入价值回归过程!”

他还说了一组数据:2006年茅台每股收益2元左右,若按照今年业绩应该在13元左右,而且这是经过两次十送一后的收益,这意味着十年来茅台业绩已增长十几倍。茅台如果按照复权计算的话,涨幅还不到80%,而零售价涨了1.5倍,股价涨幅与之并不匹配。

更为重要的是,茅台股价与茅台酒市场价格走势紧密相关。陈继豪预测,2019年茅台是产能下降20%,市场供需矛盾将进一步加大。2020年才恢复常态,而那时公司茅台酒的销量将达到4万吨,则公司的收入将会达800亿元,净利润或达400亿。

“今后五年,茅台复合增长率或维持25%以上。茅台集团也在打造十三五千亿计划,到2020年一旦成功,茅台市值有望超过万亿元。”

明年6月是看点!

10月25日,汇丰把贵州茅台目标价上调27%至720元。中金公司更为看好,上调目标价22.11%至845元人民币。

持续火爆的销量成为茅台业绩爆发的重要原因。今年前三季度,茅台酒实现销售收入384亿元,贡献度高达90%。按前三季度实现净利润199.83亿元来算,茅台平均每天大约赚7300万元。

今年以来,贵州茅台股价累计上涨近70%。除了在开年第二个交易日大涨逾5%,创下历史新高,茅台在今年以来的每一个月,都不断刷新股价纪录。1月曾两次创下历史新高,2月三次创下历史新高,3月则有十次创下历史新高。

对于茅台未来的行情演绎,陈继豪特别指出,2018年外资通过MSCI明晟指数进入A股后,茅台股价势必掀起更大波澜。

“这相当于海外资金像航空母舰驶了进来,而且是持续进来。”

他进一步指出,国外指数基金将按照MSCI指数配置A股中的400多只成分股票,这部分资金高达4000亿美金,再加上1000亿美金的外围资金,相当于35000亿人民币。按照MSCI指数的配置权重,配置贵州茅台的资金量可高达1000-2000亿人民币,而茅台现在每天的成交额仅有10亿左右。

值得注意的是,通过MSCI指数配置A股的基金属于被动跟踪指数基金,这意味着必须要买到标配的量,才能跟上指数走势,并与其高度粘合。

据了解,2018年6月,美国的指数供应商MSCI将按照2.5%的纳入因子,将A股正式纳入MSCI新兴市场指数中。2018年9月3日,将A股的纳入因子会提高到5%。其中,贵州茅台高居MSCI的A股30大成分股首位。

“届时,茅台股票流动性会很差。因为大家都不卖了,都锁仓了,外资买不到只有追高去买,甚至封涨停去买!这意味着被动跟踪指数的巨盘基金足以把茅台价格推升到很高的位置!” 陈继豪如此解释。

“茅台股票将比茅台酒更抢手,就12.56亿股!”

“面子文化”和“面子消费”

在陈继豪看来,中国还有着耻感文化取向,这催生了“面子文化”和“面子消费”,这对茅台酒消费产生了羊群效应,这夯实了茅台行情的确定性。他回忆,前年曾参加一个朋友聚会,这位朋友属马,酒席摆着四瓶马年生肖茅台酒,自然产生了“给面子”和“有面子”的效果。

以前茅台酒承载红酒长征的记忆,属于“官酒品牌”,各大部委、军区领导人都会喝,无形中形成了巨大的广告效应。

在陈继豪看来,茅台酒具备了典型“面子”产品的特征。本来茅台酒有自己相对固定的消费群体。但随着消费升级,茅台酒正由官酒向民酒转变。“这是另一种生活体验,人们为了面子,敢于高消费!”

近期的酒类销售数据提供了佐证。2017年前三季度中低端和低端白酒的销量增速几乎为零,其中,中低端酒的增速只有1.8%,低端酒则更是负增长,而次高端和高端白酒的销量增速分别达到了20.6%和14.6%。

年初,摩根士丹利中国首席邢自强曾发布报告《三四线城市将更大、更富、更敢花》,他认为,2030年中国近10万亿美元消费市场的主力军将诞生在三四线城市,将贡献2/3的中国居民消费年增量。

实际上,从去年6月开始,消费板块已开启趋势性上涨。华尔街见闻此前曾报道,随着茅台为代表的白酒股价渐入佳境,甚至出现了内外资争夺定价权的现象。今年以来,外资通过沪股通与深股通不断进入A股消费板块扫货。

“茅台将成为金融资产!”

实际上,我与豪哥(他在“茅粉圈”的称呼)相识非常偶然,由于笔者曾负责外部专栏作家网络,他向华尔街见闻赐稿时,我们彼此有了交流的机会,每篇都是关于茅台酒话题。

我一度“无法理解”!

有一次,他邀请我参加他组织的一场饭局,“入局”之后发现除了我,其他朋友全是“茅粉”——那次是我第一次知道这个群体。

或许,豪哥早已看出我此前的不解,让我参与到线下交流去直观“茅粉”,去亲身体会这种狂热的真实性。他们中有医生、律师、博士研究生、品酒师、基金经理、模特、工厂经理、互联网工作者······

席间,每个人都谈着对茅台酒、茅台股票的钟爱,都不约而同谈到了要用长周期观察一个公司成长。

每次聊到市场走向,陈继豪总是提醒我不要总在乎K线和点位,“图形都是人画出来的,做投资不要站在香山上看天下,要站在珠穆朗姆峰看天下!”

“巴菲特买可口可乐,还不如买茅台!”他笑言。

交谈期间,我们谈到伟大的牛股是否都不可击败,他笑言:“如果说你的对手强大到无法战胜,就像拿破仑说的先加入他,然后再战胜他!”

谈到这里,笔者“顿悟式”地笑言:“听您说完,我就应该赶紧囤点茅台了!”

茅台酒有着独特的稀缺性和收藏价值。由于贵州遵义茅台镇有着独特的海拔、气温、日照时数、土壤、水系和粮食作物,整个酿造过程长达五年,构成了茅台酒难以复制性和稀缺性。据了解,科学界曾多次尝试异地制造、高科技手段合成茅台酒,均无功而返。

“茅台酒几乎买不到了!2017年出厂的茅台酒指导价是1299元/瓶,其他年份的价格都由市场决定。”

今年年中开始,坊间就出现了“茅台比楼火”、“一茅难求”的局面。8月底,北京西单、朝阳等多家茅台专卖店出现了“限购”、早上七点排队“抢购”、“每天都售空”的情景。

“茅台股票的红利期还未真正到来,现在茅台基酒年产量是26000多吨,2025年将达到8万-10万吨,相当于现在基酒产量四倍······老酒收藏将是一篇蓝海!茅台不仅是收藏品,更会成为金融资产,日后甚至可在银行做抵押物。”