主持人语:2017年11月14日,巴菲特向美国证券交易委员会递交了截止到今年三季度的伯克希尔·哈撒韦公司的持仓报告。报告显示,今年第三季度,伯克希尔·哈撒韦公司股票投资从1620亿美元增加到1780亿美元。新增部分投资,主要来自第三季度中对美国银行权证的增持。

目前,巴菲特投资仓位的前5只股票占据整个投资组合的60%,这5只股票分别是:富国银行(NYSE:WFC)、卡夫汉斯(NASDAQ:KHC)、苹果(NASDAQ:AAPL)、可口可乐(NYSE:KO)和美国银行(NYSE:BAC)。此外,巴菲特还持有其他43只股票。不过同上述5只个股相比,这些股票仓位显得很小。

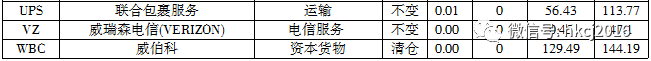

众所周知,巴菲特向证券监管部门的报告是宝贵的信息来源,其中个股也是个人投资者应予以重点关注的对象。这些股票有新进的、有增持的、有减持的、还有长期仓位稳定不变的(祥见下表),那么一直践行价值投资的国内职业投资者又是如何复盘巴菲特最新持股呢?

一只食尸鹫:我看巴菲特的交易

特约作者 释老毛

从巴老的最新持仓看,巴老一直坚持集中投资,但他的投资策略是多元和灵活的。而且在生意场,巴菲特并非慈祥的老头,而像一个时刻准备抄底的食尸鹫。

集中投资 形式多元

老巴的风格是集中投资,适度分散,以伯克希尔的资金量能做到这一点,非常不容易。普通散户几十万资金集中买三五只股票,容易理解,以伯克希尔千亿级别的资金敢重仓持有,前五位占60%的仓位,真是艺高人胆大。这还是老巴集中投资的风格,敢于集中投资,最考验投资人的功力。(巴菲特的师傅格雷厄姆其实是不敢集中投资的,往往把资金分散在几十只乃至上百只具备安全边际的股票上)

从每季度的报告披露看,巴菲特并不是传统价投观点认为的“买了就不卖”,Buy & Hold只是老巴投资策略的一种,实际上他的投资策略是非常多元化和灵活的,每个季度都会有仓位调整。什么是价值不是只有一个标准答案,这老头买过蓝筹、捡过烟蒂、炒过白银、玩过衍生品……投资经历丰富多彩,投资手法炉火纯青。

例如最为中国股民熟知的一役当属中石油,当2007年投资者48元买了“亚洲最赚钱的公司”中石油的时候,当投资者高唱股民之歌《死了都不卖》的时候,巴菲特却在二级市场上以12港元的价格抛光了他在2003年以1.1-1.6港元囤的中石油H股,当时很多中巴还嘲笑老巴不懂投资,而他笑赚10倍。但48元买了中石油的散户踏上遥遥无期的解套之路。从这可以看出,巴菲特对中石油其实相当于格雷厄姆式的投资,低吸高抛做了一个大波段,而不是像他持有可口可乐那样永久不卖。

这次巴菲特增持最大的美国银行,其实更类似于当年投中石油一样的捡烟蒂,而且买入时基本已经锁定了盈利。次贷危机美国银行业惨遭重创,遭受上千亿美元罚款,被政府清算的美国银行,成为老巴的新宠。2011年8月,巴菲特以50亿美元购买美国银行优先股,约定享受每年6%的固定股息,同时获得在未来10年以每股7.14美元的价格购买7亿股美国银行普通股的认购权证。当时,美国银行股价一度跌至4.2美元,看似浮亏,实际是稳赚不赔,因为早就约定了年化6%的股息回报,而认购权证是进可攻、退可守,主动权完全掌握在老巴手里。

巴老投资的“吸血鬼”一面

这种操作手法巴菲特可谓驾轻就熟。同样的案例,2008年次贷危机的关键时刻,生死之间的高盛求助于老巴,融资可以,依然是吸血鬼一样的优先股。2011年巴菲特与高盛协商退出50亿美元的优先股,随后用认股权证换取等值的高盛集团股票920万股,占流通股的2%,成为其第9大股东。

巴菲特绝非股民想象中的善男信女、慈祥老头,相反,在生意上更像一个时刻准备抄底的食尸鹫。当大公司深陷危机时,巴菲特不吝于施加援手,但这不是学雷锋,而是残酷的商业决策。通过股价上巨大的安全边际,与特别约定的股息条款、期权设定,保护自己的资金安全和盈利。如果谈不拢条件,巴菲特铁石心肠的一面就会显现出来,例如当年濒临破产的长期资本管理公司(LTCM)也曾找到巴菲特求助,被拒绝。

巴菲特曾在致股东信中讨论过买入股票的标准,有四条:(1)业务能够理解(能力圈);(2)商业模式具有持久竞争优势(护城河);(3)管理层诚实而有能力(好人);(4)非常有吸引力的价格(好价),关于价格,最开始的表述是“Available at a very atractive price”,后来变成了“Available at an atractive price”。价值投资的精髓就是安全边际,股价一定要足够便宜,老巴自认为是“85%的格雷厄姆+15%的费雪”。然而在股价上他也不得不妥协,因为随着货币时代的通货膨胀和伯克希尔的资金量越来越大,想以极低的价格买入公司变得非常艰难。像可口可乐、美国运通、IBM很多股票他都是耐心追踪、等待了十几年,才等来购买机会。而这千载难逢的购买机会,往往是在经济发生巨大危机或者优质公司落难之际,捕捉这电光火石的机会。

其实A股也一样,价值投资是放之四海而皆准的真理。股民是健忘的,忘了就在不远的几年前,2012年中国平安曾跌破过1倍净内含价值,股价不到除权前的15元;2013年茅台跌破过15倍市盈率,股价才120多元……其实中国股民也能做巴菲特,只要你能学会估值,耐心等待,敢于出手。

关于美国银行的投资,有人诟病巴菲特是吸血鬼,其实他老人家更像一只时刻等待机会的食尸鹫。慈不掌兵,义不理财,巴菲特也有残忍的一面,这或许才是一个更全面更完整的巴菲特。(作者系投资人,雪球网大V,微信公众号mao-talk)

不买小、只买大 最钟情消费股

特约作者 陈继豪

从巴菲特的最新曝光的重仓股能够看出其选股的思路、原则和条件。巴菲特的前5大重仓股追求的是预期10%左右的稳定收益,因为对于伯克希尔·哈撒韦那么大的资金量,想找个10%以上收益的标的并不容易。笔者发现巴菲特所投核心重仓股的共同特征包括几个方面。

第一,消费、金融居首位

巴菲特几十年来投资的主要股票是消费和金融,而且消费类公司都是快速消费品公司,而不是耐用消费品和慢速消费品。比如可口可乐,巴菲特自己一天就喝几瓶。生命周期无限长的快速消费品是巴菲特核心重仓股的第一特点。

第二、买大不买小、买老不买新、买垄断不买竞争

巴菲特所有重仓公司都是所在行业的超级龙头和绝对老大,是美国企业界的巨无霸,且已经实现了完全的寡头垄断行业中的超核心龙头股。巴菲特不介入处于自由竞争阶段的行业和公司,他只买那些可乐、苹果等这些企业都占据着整个行业的半壁江山的企业。而这些大企业常常被视为成长乏力,但事实是这些企业因为长期经营所形成的内部稳定的经营体制和机制,加上行业竞争进入垄断而非常稳定,成长性并不逊色于其它公司。尤其是巴菲特最近才买的苹果和以前买的亚马逊都是属于这种类型的企业。

巴菲特所持有的股票都具有长期生命历程,都是在他们已经经营了几十年后巴菲特才介入的,没有一个较长的经营历程,巴菲特甚至不看一眼。新的公司、小的公司、没有历史的公司在巴菲特的投资组合中从来得不到起码的重视和关注。

第三,买简不买繁、买轻不买重、买熟悉不买陌生

巴菲特所持重仓股的下游都是直接面对着大众消费者,都是生活中吃喝拉撒所必须的,无论社会发生怎样变化,巴菲特所持重仓股所提供的商品都不容易受到影响。于是就造成巴菲特重仓股经营环境比较稳定,同时也不依赖于很复杂的供货链,不会因为产业链发生问题传导给企业。(作者系高溪资产合伙人、网名豪哥)

搞清能力圈 搞不清就得交学费

特约作者 罗伟冬

从2017年11月巴菲特公布的持仓可以看到很多信息。巴菲特的能力圈很鲜明,就是传媒股、金融股、消费股、航空股,只要是能力圈范围内的全部盈利,而且是长期极高的收益率。巴菲特能力圈之外的投资盈利和亏损概率各占一半。不过,巴菲特在努力学习科技股,成绩喜人。

投资者要尽量搞清能力范围,在能力范围内选择投资标的,这样才能提高投资收益率。铸就巴菲特“股神”称号的主要是重仓投资并长期持有金融股和消费股大龙头,主要是富国银行高盛和可口可乐。巴菲特1987年买入可口可乐长期持有大赚百亿美元的事情已经是众所周知。

投资者如果要拓展能力圈以外的标的,要做好白折腾很多年的心理准备和时间金钱准备。巴菲特过去几十年一直声称不懂科技股,也不会买科技股。其第一次试探购买的科技股IBM重仓持有整整5年都无功而返,最后基本平仓撤出。股神尚且如此,其他投资者要尝试能力圈以外的投资标的,可真要三思而后行了。

此外,巴菲特重仓的大消费和金融,在国内同样可以类比,对应在A股历史上的大牛股深发展、招商银行、中信证券、伊利股份、格力电器等等。笔者预计未来中国A股的最大机会同样还是在金融股和大消费股上。预计这两个板块在未来几年仍然有众多的十倍股黑马跑出来。大家可以按图索骥,发掘价值投资机会。(作者系赛亚资本董事长)

寻求巴菲特和索罗斯的结合是妄想

特约作者 董宝珍

巴菲特向美国监管部门提交了自己的持仓组合,这一系列的持仓组合为我们提供了很多有价值的信息。无论是集中投资还是布局的消费、大金融,这些都是显而易见的,而笔者想谈的就是巴菲特的减持。

富国银行就是巴菲特减持的重头戏。这告诉我们一个道理,价值投资不是不卖。什么时候卖呢?高估时,或者你认为高估时卖。虽然巴菲特在减持富国银行时曾公告说是有监管法规,但笔者认为巴菲特对最爱的富国银行给予了卖出,最合理的解释应该就是高估。

这里特别说一下,美国特许电讯公司在巴菲特减持时价格是230美元,但现价是337美元,也就是一股少挣100美元。但价值投资者内在的就包含着不能卖在最高,不能买在最低。价值投资只问估值低还是高,要是低到足够程度就买。可是市场是“神经病”,本来金条已经按照稻草的价格交易了,但买完之后它又从稻草跌到尘土的价格,本来稻草的价格已经在金条的价位上交易,就卖掉了,可是卖完以后又从金条的价格长到钻石的价格,这是价值投资必然面对的。

在中国有很多投资者试图想尽一切办法解决此问题,甚至寻求把巴菲特和索罗斯结合起来,这是错误的。大自然没有孕育出长着翅膀的老虎,因为如果有长着翅膀的老虎的话,其他生物没法存活。(作者系否极泰基金总经理)

特约作者 童第轶

今年以来,价值投资之风席卷A股,我们都知道巴菲特是价值投资大师,也知道好公司、安全边际、长期持有是价值投资的三大基本要素,但是我们真的了解价值投资的精髓吗?或许最新曝光的伯克希·尔哈撒韦的最新持股能让我们这些职业投资人再学到大师之一二。

第一,绝对看好的股票要敢于重仓。截止到今年第三季度,伯克希尔哈撒韦公司总共持有48只股票,但前五大重仓股占据整个投资组合的60%。整个市场上股票数量众多,其中平庸者多,优秀者少,在少数的优秀者中,我们能覆盖到并完全看懂的又是少数,对于这部分要进行核心跟踪,当合适的价格出现时,要敢于重仓买入并持有。

第二,正确理解长期持有。长期持有不等于永不卖出,只不过卖出的理由不应是短期市场情绪面的波动,要看公司自身的经营是否出现了恶化,以及是否有更好的标的出现。事实上,我们看伯克希尔·哈撒韦公司的持仓报告,虽然大部分公司的持仓是比较稳定的,但也有减持、增持、清仓以及新买入。一个价值投资者可能不会时刻关注盘面的变化,但必须对所关注的公司进行持续跟踪和调研,以判断公司基本面是否有了新的变化。

第三,大象脚下仍有宝藏。从体量上来看,在整个股票市场中,把银行股比作大象毫不为过。长期以来,我们对银行股却有太多的偏见,比如担心它的坏账爆发导致破产,认为它的成长性没有吸引力等等。但我们看伯克希尔·哈撒韦公司的前五大重仓股,银行股却独占二席,虽然巴老减持了少量的富国银行,但却大举新进了美国银行。事实上,银行作为一国金融市场之栋梁,仍然有较大的平稳发展空间,银行股稳定、高分红、低估值等特性,对于大资金而言仍然有较大的吸引力,我国亦然。

第四,跟上时代的变化。10年前,各国股票市场市值前五大的公司基本都出自能源和金融这两个领域,但10年后的今天,各国股票市场市值前五大的公司,科技领域已经成为了绝对的主导,这就是时代的变化。我们都知道巴菲特以前是不买科技股的,但是今天我们能看到的是,伯克希尔·哈撒韦公司去年开始建仓苹果,并在过去一年的时间里迅速买入,现在苹果已经是伯克希尔·哈撒韦公司的第三大重仓股,甚至已经超过了可口可乐,并且已经取得了大幅的收益。虽然不少投资者人在苹果到底是科技股还是消费股争论不休,但可以肯定的是如果10年前我们认为好公司的标准是有积淀的品牌、独特的资源、优秀的管理、良好的财务数据等等,那么今天必要再加上一点——强大的研发能力。即使是一个追求长期稳定收益的价值投资者,也必须要跟上时代的变换。(作者系龙赢富泽投资总监)

大象脚下有宝藏